降准后市场表现统计与对因子收益率影响-专题报告

由crisvalentine创建,最终由crisvalentine 被浏览 17 用户

降准后市场表现统计与对因子收益率影响

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

摘要

我们系统性地从事件研究角度出发来分析降准,其中包括了降准对指数、行业、风格、债券等影响,更分析了降准前后对量化因子收益率的影响。

指数角度:降准之后创业板指表现最为突出,其次为中证1000、沪深300与上证综指。降准后40个交易日内创业板收益率近10%,40个交易日后各大指数收益回落。说明降准对创业板与中证1000指数有较强的影响作用,也就是说利于中小板或者成长能力强的宽基指数。

行业角度:在T+40日处,全部行业收益率为正,计算机、电子、通信、消费者服务、基础化工、轻工制造、综合、传媒等行业表现较好,市场明显偏向于小盘成长的行业赛道。

风格角度:降准之后小盘成长风格表现最为突出,其次为小盘价值、中盘成长、大盘价值、中盘价值、大盘成长。降准后40个交易日内小盘价值指数收益率近9%,40个交易日后指数收益回落。

债券角度:降准后,中债十年期国债到期收益率低走。

因子收益率角度:从风格因子的结果可以看出降准事件之后60个交易日,市值因子、流动性因子、盈利因子、成长因子、贝塔因子的表现较突出,进而可知降准事件短期来看更有利于小盘股中流动性较低、盈利能力、成长能力较高的个股。

综合观点:降准对创业板、中证1000等高成长能力的中小板块有明显利好;行业上计算机、电子、通信、消费者服务等获益较大;因子角度,降准后对流动性较低、盈利能力、成长能力较高的个股有利好作用。

降准事件概述

降准是央行货币政策之一。央行降低法定存款准备金率,影响银行可贷资金数量从而增大信贷规模,提高货币供应量,释放流动性,刺激经济增长。

为支持实体经济发展,促进综合融资成本稳中有降,中国人民银行决定于2021年12月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率为8.4%。

上图可以看出2010年以来,央行共对大型存款类金融机构准备金率进行28次调整,在2011年6月14日之前的12次调整均为提升准备金率,而2011年6月之后的16次调整则均为降低准备金率。

降准对市场有哪些影响?对量化投资中因子收益率有哪些影响?是本篇研报解决的主要问题。

降准对市场影响分析

降准对指数的影响

事件研究需要先对齐事件日,在2021年11月25日发布的《事件研究系列之独立董事离任分析 》报告中,我们给出了事件日对齐的相关标准,本报告中所有分析均按照此标准对齐数据,图像中的曲线为净值曲线除以T0时刻净值得到的结果。

分析中我们使用上证指数、沪深300、创业板、中证1000为例:

上图可以明显看出,降准之后创业板指表现最为突出,其次为中证1000、沪深300与上证综指。降准后40个交易日内创业板收益率近10%,40个交易日后各大指数收益回落。说明降准对创业板与中证1000指数有较强的影响作用,也就是说利于中小板或者成长能力强的宽基指数。

降准对行业的影响

我们采用中信一级行业指数来分析降准对行业的影响:

上图我们可以明显看到,在T+40日处,全部行业收益率为正,计算机、电子、通信、消费者服务、基础化工、轻工制造、综合、传媒等行业表现较好,市场明显偏向于小盘成长的行业赛道。

降准对风格的影响

我们采用国证风格指数来分析降准对风格的影响,分别为:大盘价值(399372)、大盘成长(399373)、中盘成长(399374)、中盘价值(399375)、小盘成长(399376)、小盘价值(399377)。

上图可以明显看出,降准之后小盘成长风格表现最为突出,其次为小盘价值、中盘成长、大盘价值、中盘价值、大盘成长。降准后40个交易日内小盘价值指数收益率近9%,40个交易日后指数收益回落。

说明降准后利好小盘成长风格,这与前面利好创业板、中证1000结果一致。

降准对债券的影响

我们采用10年中债国债到期收益率这个指标来考察降准对债券的影响:

从图上可知,降准后,中债10年期国债到期收益率低走。

降准对因子收益影响分析

降准对因子收益率有明显影响,我们利用Barra风格因子作为参考:

降准前后对风格因子的影响如下图:

上图可以明显看出,事件日之后贝塔因子表现最突出,60个交易日的累计收益率达4%;其次为盈利因子、成长因子、残差波动率因子,60个交易日的累计收益率接近1%;另外可以发现市值因子、流动性因子的表现稳定为负(-2%、-3%),可以说明降准事件短期来看更有利于小盘股及低流动性的个股。另外,动量因子、估值因子、财务杠杆因子的表现比较一般,降准日之后的60个交易日收益率变化不明显。

从风格因子的结果可以看出降准事件之后60个交易日,市值因子、流动性因子、盈利因子、成长因子、贝塔因子的表现较突出,进而可知降准事件短期来看更有利于小盘股中流动性较低、盈利能力、成长能力较高的个股。

总结与最新市场观点

我们系统性地从事件研究角度出发来分析降准,其中包括了降准对指数、行业、风格、债券等影响,更分析了降准前后对量化因子收益率的影响。

指数角度:降准之后创业板指表现最为突出,其次为中证1000、沪深300与上证综指。降准后40个交易日内创业板收益率近10%,40个交易日后各大指数收益回落。说明降准对创业板与中证1000指数有较强的影响作用,也就是说利于中小板或者成长能力强的宽基指数。

行业角度:在T+40日处,全部行业收益率为正,计算机、电子、通信、消费者服务、基础化工、轻工制造、综合、传媒等行业表现较好,市场明显偏向于小盘成长的行业赛道。

风格角度:降准之后小盘成长风格表现最为突出,其次为小盘价值、中盘成长、大盘价值、中盘价值、大盘成长。降准后40个交易日内小盘价值指数收益率近9%,40个交易日后指数收益回落。

债券角度:降准后,中债19年期国债到期收益率低走。

因子收益率角度:从风格因子的结果可以看出降准事件之后60个交易日,市值因子、流动性因子、盈利因子、成长因子、贝塔因子的表现较突出,进而可知降准事件短期来看更有利于小盘股中流动性较低、盈利能力、成长能力较高的个股。

总结:降准对创业板、中证1000等高成长能力的中小板块有明显利好;行业上计算机、电子、通信、消费者服务等获益较大;因子角度,降准后对流动性较低、盈利能力、成长能力较高的个股有利好作用。

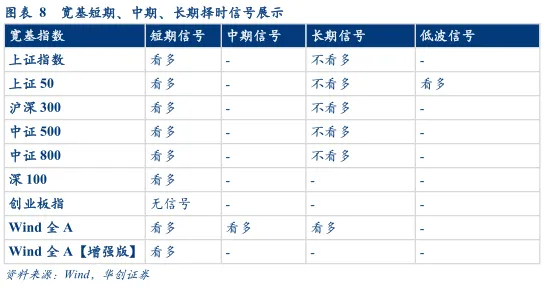

根据我们择时模型,我们得到的最新模型信号如下:

总结

总结

短期:价量共振模型大部分宽基看多,低波之刃模型看多,300智能算法模型看震荡。

中期:推波助澜模型看多。

长期:暂无指数看多。

综合:综合兵器V3模型看多。

综合以上观点,我们认为,从短期与中期角度,模型目前给出的市场信号以看多为主,但长期模型暂无看多信号,后市或震荡中逐渐上行。